Aktuelles

Vor EZB-Entscheid: Senkung des Leitzinses wahrscheinlich

Mit Spannung wird die Sitzung der Europäischen Zentralbank (EZB) am 6. Juni 2024 erwartet – gilt sie am Markt doch als die Tagung, bei der die Notenbanker erstmals seit September 2023 wieder einen Zinsschritt ankündigen könnten, und zwar nach unten.

Der Vorstandsvorsitzende der Dr. Klein Privatkunden AG, Michael Neumann, ordnet das mögliche Szenario ein und blickt auf die Entwicklung der Baufinanzierungszinsen.

Rückblick: Seitwärtstrend hält an

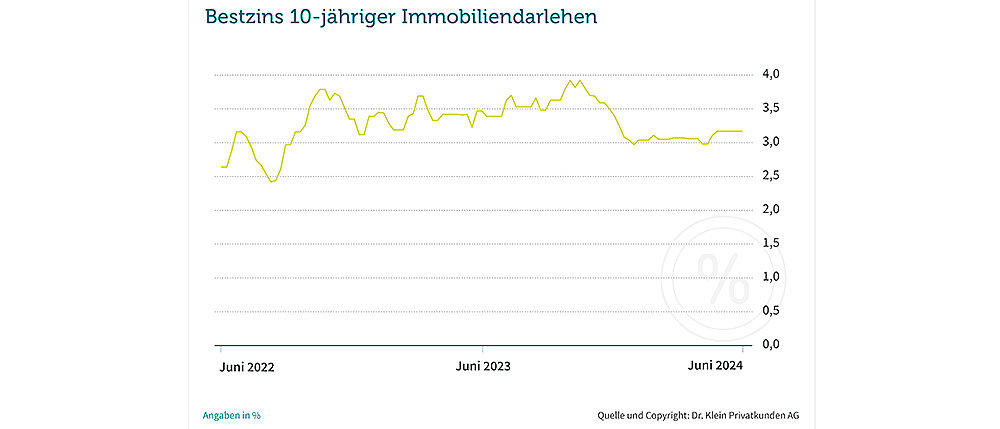

Als Jerome Powell, Chef der US-Notenbank Federal Reserve (Fed), im April dieses Jahres ankündigte, den Leitzins aufgrund der hartnäckig hohen Inflation in den USA weiterhin unverändert zu lassen, sorgte dies auch in der Euro-Zone für Unruhe – jedoch nur kurzfristig. Rasch setzte sich im Markt die Ewartung durch, dass die Entscheidung der Fed die Zinspolitik der EZB nicht beeinflussen würde. Und so waren die Abstrahleffekte, die der Kurs der Fed mit sich brachte und infolgedessen auch die Bauzinsen leicht anstiegen, nur minimal. Mit Ausnahme dieser kleinen Aufwärtsbewegung zeichnete die Entwicklung der Bauzinsen in den vergangenen Wochen vor allem eines aus: ein anhaltender Seitwärtstrend mit nahezu beeindruckender Konstanz. Den Grund für diese Stabilität sieht Michael Neumann darin, dass aktuell bereits mehrere kleine Zinsschritte der EZB in den kommenden sechs bis neun Monaten im Markt eingepreist sind.

Das moderate Zinsniveau hat seit Jahresbeginn insbesondere im Kaufsegment zu einer erhöhten Nachfrage bei Baufinanzierungen geführt. Dennoch – und auch weil sich Neubau und Anschlussfinanzierungen weiterhin auf niedrigem Niveau bewegen – will Neumann bislang nicht von einer Trendwende sprechen. Dafür seien die Wachstumsraten noch zu gering und der Zeitraum sei zu kurz: „Wir haben von Ende 2022 bis Ende 2023 eine Bodenbildung gesehen. Nun verzeichnen wir nach fünf Quartalen mit einer Seitwärtsbewegung erstmals wieder ein Marktwachstum und möglicherweise in der Rückschau auch den Beginn einer Trendwende. Letzteres bleibt jedoch noch abzuwarten.“

Ausblick: (Noch) keine Zinswende

Im Markt hält sich die Annahme, dass die Zentralbanker den Leitzins nun senken werden, wenn auch nur minimal. Dieses Szenario erwartet auch Neumann: „Ich gehe davon aus, dass die EZB den Leitzins um 0,25 Prozentpunkte herabsetzt. Dies setzt meines Erachtens jedoch aktuell keinen Zinssenkungsmechanismus in Kraft.“ Aller Voraussicht nach wird die Notenbank also nicht in jeder ihrer folgenden Sitzungen automatisch den Zins senken, sondern vielmehr Pausen einlegen, in denen sie erneut Daten sammelt und auswertet. Tatsächlich werden die Währungshüter nicht müde zu betonen, flexibel auf aktuelle Entwicklungen reagieren zu wollen, um die wirtschaftliche Stabilität zu gewährleisten.

Die Unterstützung des Wachstums auf der einen und die Kontrolle der Inflation auf der anderen Seite – diesen Balanceakt gilt es für die Zentralbanker zu meistern. Dabei ist der Endspurt der Inflationsbekämpfung zäh, der Rückgang der Teuerungsrate hat sich zuletzt stark abgeschwächt. Laut Eurostat lag die vorläufige Inflation im Mai in Deutschland bei 2,8 Prozent und im Euro-Raum bei 2,6 Prozent. Damit zeigt sich im Vergleich zum Vormonat ein leichter Anstieg(Deutschland und Euro-Zone im April jeweils 2,4 Prozent). Auch der Vorstandsvorsitzende von Dr. Klein geht nicht von einem weiteren schnellen Nachlassen der Inflation aus: „Ich rechne damit, dass wir eine Seitwärtsbewegung sehen, kurzfristig eventuell sogar wieder einen leichten Anstieg.“ Als Grund hierfür führt Neumann vor allem Basiseffekte an, die in den kommenden Monaten wirken werden. So wurde beispielsweise vor einem Jahr das Deutschlandticket eingeführt – ein Effekt, der nun wegfällt. Die Baufinanzierungszinsen tangiert all dies wenig – sie bewegen sich weiterhin auf konstantem Niveau. Der repräsentative Bestzins von Dr. Klein für eine 10-jährige Baufinanzierung beträgt aktuell 3,17 Prozent (Stand: 04.06.2024).

Weitblick: Jetzt handeln, lohnt sich

Im Mai hat der Verband deutscher Pfandbriefbanken (VDP) den Immobilienpreisindex veröffentlicht. Dieser ist – gegenüber dem ersten Quartal 2023 – in den ersten drei Monaten dieses Jahres um 5,3 Prozent gefallen. Nur noch 0,2 Prozent Minus – und damit deutlich weniger – sind es im Vergleich zum Schlussquartal 2023. Die Talsohle bei der Immobilienpreisentwicklung scheint damit erreicht. „Die Daten zeigen, dass die Abwärtsbewegung deutschlandweit zum Stillstand kommt und in eine Seitwärtsbewegung übergeht“, erklärt Neumann. „Vor allem in Metropolen und strukturstarken Ballungsräumen werden wir keinen Rückgang mehr sehen, sondern schon kurzfristig tendenziell wieder steigende Preise.“ Dabei bliebe neben der Lage der energetische Zustand weiterhin ein wichtiges Kriterium für die Preisentwicklung von Bestandsimmobilien. „Je besser die Energieeffizienz ist, desto früher steigen die Preise wieder“, ist sich Neumann sicher. Hinzu kommt, dass die Nachfrage nach Immobilien schon heute bei Weitem das Angebot übersteigt und Frühindikatoren wie Bauanträge und -genehmigungen auf einen deutlichen Rückgang für Fertigstellungen in den kommenden Jahren hinweisen. Auch strömen immer mehr Mieter aufgrund überproportional steigender Mieten in den Kaufmarkt. Dies lässt weder eine Entlastung auf der Angebots- noch einen Rückgang auf der Nachfrageseite erwarten. „Es spricht also alles dafür, sich den Traum von den eigenen vier Wänden zu erfüllen, sobald die passende Immobilie gefunden ist“, resümiert Neumann.

Tendenz Baufinanzierungszinsen

Kurzfristig: seitwärts ohne Ausschläge

Mittelfristig: Seitwärtsbewegung mit sehr geringer Schwankungsbreite